杭州银行近期发布了2024年年报及2025年一季度财报,数据表现强劲,但在光鲜的数字背后,却隐藏着一些值得深入探讨的问题。

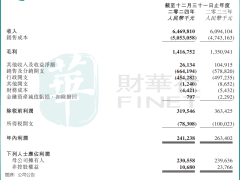

2025年一季度,杭州银行实现营收99.78亿元,同比增长2.22%,归母净利润更是实现了17.30%的同比增长,达到60.21亿元。而在2024年全年,杭州银行总资产首次突破2万亿元大关,达到21125.9亿元,营收和归母净利润也分别实现了9.61%和18.07%的同比增长。

然而,在这份亮眼的成绩单背后,杭州银行的净息差问题却不容忽视。2024年,杭州银行的净息差为1.41%,较上一年度下降了1个百分点,不仅低于行业平均水平,且降幅较大。这一趋势从2020年以来就一直在持续,净息差从1.98%逐年下降至1.41%。净息差作为银行利息净收入的定价基础,其收窄无疑对银行的盈利能力构成了挑战。

值得注意的是,杭州银行在2024年非利息净收入实现了快速增长,其中投资收益和公允价值变动损益成为主要驱动力。然而,这种增长模式具有一定的不确定性和脆弱性,投资收益依赖于股市和债市的行情,而公允价值变动损益则只是账面浮盈或浮亏,并未真正转化为银行的实际收益。

在股东回报方面,杭州银行的表现也略显吝啬。自上市以来,除2019年现金分红比例达到31.44%以外,其余年度均未超过30%。虽然近年来杭州银行的归母净利润持续增长,但分红比例却未能同步提升,这在一定程度上引发了投资者的不满。

综合来看,杭州银行在业绩快速增长的同时,也面临着净息差收窄、资产质量挑战以及股东回报不足等问题。这些问题需要引起该行的高度重视,并采取相应的措施加以解决。只有这样,杭州银行才能在激烈的市场竞争中保持稳健发展,为股东创造更大的价值。